会員登録をされた方、弊社セミナー・個別相談時に会員登録いただいた方はNAN物件情報を含む全てのコラムをご覧いただけます。(入会費、年会費はかかりません)

2024/05/18 ライフプラン

教育費は住宅資金、老後資金と並び人生の三大支出と言われ、ライフプランニングにも大きな影響を与えます。多少無理をしても、子供にはできるだけの事をしてあげたいと思うのが親心というもの。簡単に削ることはできませんよね。

ここでは、教育費の現状を紹介し、できるだけ家計に負担のない準備の仕方を解説します。

子供の学力や学歴は、かける教育費に大きく左右されると考えている人は多いのではないでしょうか。事実、0歳から早期教育や英才教育をする親は増えています。

背景には、民間教育産業のビジネス戦略や、メディアによる早期教育の情報発信、少子化で子供1人にかけられる費用の増加、ゆとり教育に対する危機感などがあると考えられています。

また、親の64.0%が、子供の学力や学歴は教育費次第であると感じ、67.9%が、早期の知育や英才教育は子供の将来のために必要だと考えています。

さらに、未就学児を持つ親の54.4%が教育費を負担と感じ、大学生等の親は82.1%と大半が家計への負担を感じているとの調査結果もあります。

参照:ソニー生命のアンケート調査の結果「子どもの教育資金に関する調査2019」

その教育費の捻出先は、教育費以外の支出を削る(節約)が31.7%、預貯金や保険の取り崩しが23.3%で、全体の55%を占めています。続いて奨学金が21.0%、本人がアルバイトをするが20.3%、働く時間を増やす(家族が残業やパートで)が12.1%と続きます。

2019年10月から、幼児教育・保育の無償化が始まり、3歳から5歳までのすべての子供たちの幼稚園・保育所・認定こども園等の利用料が無償になりました。(通園送迎費・行事費等は自己負担)

また児童手当が、0~3歳未満/月額1万5,000円、3歳~中学生/月額1万円(第1~2子の場合、第3子以降は、3歳~小学生/月額1万5,000円)が支給され、親にとっては大きな助けとなっています。

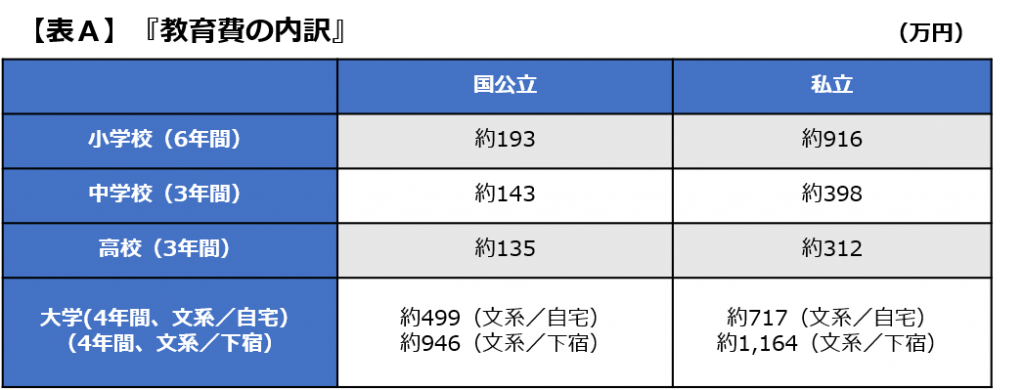

次に【表A】は、小学校から大学までの実際にかかる費用を表しています。小・中・高を公立と私立で分け、大学は文系として、国公立と私立、自宅と下宿別で分けてあります。

※小学校~高校の年間費用は学校教育費+学校外活動費、大学の費用は入学費用+授業料4年間+通学費、教科書代、家庭教育費などを含める

※平均仕送り額:102万円/年、自宅外通学をはじめるための費用平均1人あたり39万円

次の【表B】は【表A】から、小・中・高・大の教育費を3コースの組み合わせ別にしたものです。

【表A・表B参照資料】:文科省「平成28年度子供の学習費調査」、日本政策金融公庫「平成30年度教育費負担実態調査」

文系大学卒業までにかかる平均的な総教育費は、標準コース(小~高/公立、大学/私立文系/自宅)で約1,188万円。オール国公立で自宅通学の場合と、オール私立で自宅外通学の場合とでは、およそ3倍もの開きがある結果となりました。

一般的に、手取り収入の15%以下が家計に無理のない教育費の割合とされています。上記の小学校から大学までにかかる教育費も参考に、手取り収入から教育費にあてる金額を計算します。

教育に力を入れるなら家計の節約箇所を検討し、不足分は奨学金や、国や民間の教育ローンの利用、さらには親族の援助なども合わせて算段していくと良いでしょう。以下に教育資金準備に使える各種制度を紹介します。

1.定期預貯金

低金利で利息は期待できないが、目標額と期間を決め自動積立にすれば満期に目標額ができる。子供名義の通帳を作り、家計と分けて管理する。(利子に20.315%の課税)

2.学資保険

子供の教育資金を準備するための貯蓄型保険。小・中・高と新入学時に一時金が受け取れ、自動的に入学準備ができる。契約者の「万が一」や、病気になった場合に保険料払込みが免除になり、大学卒業時まで育英年金も受け取れる。保険は中途解約すると、解約返戻金が支払い保険料総額を下回るので注意。(受け取る一時金や満期金は一時所得扱い、ほぼ非課税)

3.少額投資非課税制度(NISA)

2016年4月から開始された未成年の子供のための、少額非課税制度「ジュニアNISA」が教育資金準備におすすめ。0~19歳の未成年を対象に、年間80万円×最長5年間、最大で400万円の投資枠が非課税となる。18歳まで原則として払い出しできない点も資金作りには適している。ただし値下がりリスクはあるので注意。(分配金や売却益が非課税)

4.奨学金制度

もっとも利用者が多いのは、日本学生支援機構(文科省管轄の独立行政法人)の奨学金。返還義務のある貸与型で、無利息の第1種奨学金と利息付(上限3%)の第2種奨学金があり、返還義務(最長20年)は学生にある。支給時期は入学時になるので入学費用には充てられない。2017年から給付型も実施され、貸与型との併用も可能。2020年4月からは「高等教育の就学支援新制度」が実施され受給範囲が大きく広げられている。

ほかに地方自治体や学校、民間企業などが設けている奨学金制度がある。地方自治体(各都道府県、市町村)が独自に設けている奨学金は、融資額は月2万円~5万円と少額なので、ほかの奨学金と併用申請して使われることが多い。

奨学金制度の中で、もっとも受給者が多いのが学校の奨学金制度で、約8割の大学が独自に給付型の制度を設けている。進学希望先の情報収集が必要。

5.国の教育ローン(日本政策金融公庫の一般教育貸付)

借り入れ上限350万円(全額まとめて受け取れる)、固定金利1.66%、返済期間は最長15年。日本学生支援機構の奨学金とも併用でき、家庭の状況に応じ優遇制度もある。申し込みは受験前でも可能で、利用手続きはインターネットでも1年中受け付ける。親に返済義務があり、返済が老後の資金準備の妨げにならない額に留めたい。

6.親族(祖父母など)からの資金援助(教育資金の一括贈与による非課税制度)

2021年3月31日まで、直系尊属(祖父母など)から1人あたり1,500万円まで、教育資金として贈与を受ける。(贈与税が非課税、相続税が抑えられる)

贈与を受けられるのは30歳未満の子、孫などで、用途は入学金や授業料、受験料などに限られる。贈与を受ける人が30歳になった時に、残額があった場合は贈与税の対象になるので注意。(2020年法改正で、30歳になっても在学中などであれば非課税になる要件緩和)

無理のない教育資金作りのためには、0歳から長い時間をかけて計画的に行うこと大切です。大学入学時にかかる費用を考えると、およそ400万円を目標に準備しておけば安心でしょう。例えば、仮に児童手当を全部積み立て、同時に家計からも月1万円ずつ積み立てると、18歳で約400万円になります。

また、祖父母から毎年110万円の贈与を受けて学資保険に加入すれば贈与税は非課税、さらには相続税の負担も抑えることができます。80万円をジュニアNISAで運用しても同じ効果があるのでおすすめです。

まとまった祖父母からの資金援助が期待できるのであれば、ワンルームマンションなどの不動産投資で運用し、家賃収入を授業料や教育費の不足分に補填する方法があります。子供が卒業して社会人になれば、月々の家賃収入は老後の年金の足しにもなり、不動産は資産として残ります。

大学入学時までに準備ができなかった場合は、奨学金や教育ローンで補いましょう。返済負担を考え、給付型の奨学金→貸与型の奨学金→公的教育ローン→民間教育ローンの順に検討します。ポイントは、給付条件など常に最新の情報を得ておくことと、奨学金の貸与型は就職後に返還義務があり、自分の収入から返す覚悟を子供に自覚させて利用することです。

経済状況の急変などに備え、資金の預け先や運用商品は複数にし、リスク分散をすることもお忘れなく。

【筆者:ワイズアカデミー(株)】

2020.6.14掲載記事

ご覧いただいたコラムに関連したコラムをご紹介。

ライフプラン

気になる隣のあの人の貯金額は?

2025/01/12

READ MORE

ライフプラン

お金に働いてもらう資産形成・運用の考え方

2024/06/04

READ MORE

ライフプラン

生涯必要になるお金を支出平均から解説!

2024/03/11

READ MORE

ライフプラン

単利と複利?資産を効率的に増やす方法とは

2024/06/28

READ MORE